Marché asiatique : les tendances émergentes en nutrition adulte

L’Asie fait face à un vieillissement de sa population et l’intérêt de ses consommateurs pour une nutrition plus saine grandit. Des tendances sociales qui dessinent le marché de demain pour la nutrition clinique et adulte, avec une demande croissante de produits soutenant la vie active et accompagnant le bien vieillir.

Des besoins grandissants en nutrition senior et clinique

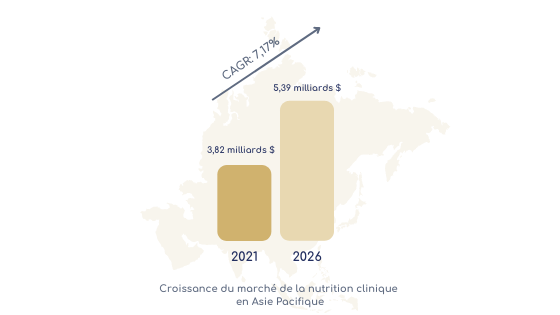

Le marché de la nutrition clinique devrait bondir de 7,17% pour atteindre 5,39 milliards d’ici 2026

À l’heure où un senior sur cinq vit en Chine, où le Japon se classe en tête des pays les plus âgés de la planète et où l’Asie du Sud-Est se prépare au vieillissement de sa population, les besoins en matière de nutrition spécialisée dans la zone Asie s’accroissent. Le nombre de personnes âgées de 60 ans et plus triplera d’ici 2050, une croissance qui pose déjà des défis médicaux face au vieillissement : dénutrition due à l’âge, augmentation des cancers et maladies du système nerveux, ou simplement à la nécessité de rester en bonne forme jusqu’à un âge avancé. Un apport plus élevé en protéines constitue une réponse adaptée à ces nouveaux besoins. L’industrie de la santé a ainsi dépassé la croissance du PIB dans la plupart des pays asiatiques. Estimé à 3,82 milliards de dollars en 2021, le marché de la nutrition clinique devrait bondir de 7,17% pour atteindre 5,39 milliards d’ici 2026[1]. D’autres facteurs clés, comme l’augmentation du risque de maladies métaboliques, la montée en puissance des classes moyennes, l’augmentation de leurs dépenses de santé et leur connaissance accrue des bénéfices à long terme d’une nutrition spécialisée[2] participent également au dynamisme du marché

Les jeunes générations, fers de lance de la nutrition santé

L’intérêt pour les encas santé et les aliments sains chez les plus jeunes adultes va grandissant

La zone Asie-Pacifique constitue le plus gros marché mondial pour les alicaments, Chine et Inde en tête en raison de leur poids démographique[3]. 19,17% des Chinois sont sensibilisés à la santé, contre 10,5% il y a cinq ans[4]. Un pourcentage encore modeste, mais largement marqué par un changement d’état d’esprit chez les jeunes générations : 60% des individus qui expriment un intérêt pour une nutrition saine sont en effet nés après 1990[5]. Plus de 90% des adultes entre 18 et 40 ans sont familiers avec la notion d’équilibre alimentaire[6]. L’intérêt pour les encas santé et les aliments sains chez les plus jeunes adultes va grandissant, porté par un mode de vie actif où les repas, notamment le déjeuner, prennent moins de place qu’autrefois[7].

En 2019, on comptait par exemple 2837 marques de substitut de repas en Chine contre 3540 en 2020

Une tendance qui impacte le marché : en 2019, on comptait par exemple 2837 marques de substitut de repas en Chine contre 3540 en 2020[8]. La pandémie de Covid-19 a sans surprise contribué à recentrer l’attention des jeunes adultes sur leur santé, leur immunité et la nécessité d’adopter un mode de vie sain[9]. Les campagnes de promotion des industries des alicaments, en Asie ainsi que le marché des mesures préventives et de l’éducation à la santé (estimé à 205 milliards de dollars) forgent également un contexte très favorable aux opportunités de développement de produits alimentaires plus sains, favorisant la santé et le système immunitaire. Lactalis Ingredients offre une gamme de protéines natives pour la nutrition adulte : Pronativ® Protéines Sériques Natives et Pronativ® Caséine Micellaire Native. Elles sont produites directement à partir du lait grâce à un procédé doux non dénaturant, permettant de garder intactes les protéines. Par leurs avantages fonctionnels et nutritionnels, les protéines Pronativ® sont ainsi toutes désignées pour répondre à ces nouvelles attentes.

Sources:

[1] Asia Pacific Clinical Nutrition Market Research Report – By Product Type, Therapeutic Areas, Ingredients Type and Country (India, China, Japan, South Korea, Australia, New Zealand, Thailand, Malaysia, Vietnam, Philippines, Indonesia, Singapore and Rest of APAC) – Industry Analysis on Size, Share, Trends, COVID-19 Impact & Growth Forecast (2021 to 2026). Market Data Forecast, janvier 2022.

[2] Zheng Qunyi, “Opportunities and Challenges in the Health and Nutrition Industry with the Rise of Younger Consumers” in Transition and Opportunity, pp 229-237, Springer 2022.

[3] Dublin Business Wire, op. cit.

[4] Statistique de la Commission nationale de la santé chinoise.

[5] Report on Interest in the Health Products Industry 2019 (Deloitte).

[6] Rapport d’Herbalife Nutrition avec l’ONG Feed the Children, 2021.

[7] CBN Data Report “2020 Meal Replacement and Light Dinner Consumption Insight”.

[8] Dublin Business Wire, “Global Nutraceuticals Market Analysis: Plant Capacity, Production, Operating Efficiency, Technology, Demand & Supply, End-User Industries, Distribution Channel, Regional Demand, 2015-2030”.

[9] Zheng Qunyi, op. cit.